co je míra využití úvěru?

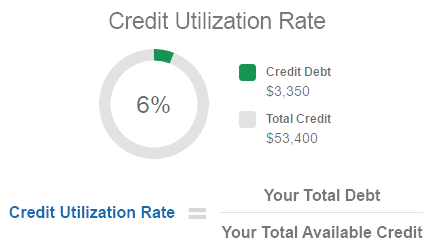

vaše míra využití úvěru, někdy nazývaná poměr využití úvěru, je částka revolvingového úvěru, který v současné době používáte, vydělená celkovou částkou revolvingového úvěru, který máte k dispozici. Jinými slovy, je to, kolik v současné době dlužíte děleno úvěrovým limitem. To je obecně vyjádřeno jako procento., Například, pokud máte k dispozici celkem $ 10,000 v kreditu Na dvou kreditních kartách, a zůstatek $ 5,000 na jedné, vaše míra využití kreditu je 50 — – používáte polovinu celkového kreditu, který máte k dispozici. Můžete vypočítat celkovou míru využití kreditu, stejně jako sazbu pro každý z vašich kreditních účtů (nazývaný poměr vaší karty).

Kreditní bodování modelů často zvažte své kreditní míra využití při výpočtu kreditní skóre pro vás., Mohou ovlivnit až 30% úvěrového skóre (což je činí mezi vlivnějšími faktory), v závislosti na použitém bodovacím modelu.

nízká míra využití kreditu ukazuje, že používáte méně dostupného kreditu. Credit scoring modely obecně interpretovat jako náznak, že děláte dobrou práci správu úvěru tím, že není utrácet, a udržet své výdaje pod kontrolou vám může pomoci dosáhnout vyšší kreditní skóre. Mít vyšší kreditní skóre může usnadnit zajištění dalších úvěrů, jako jsou půjčky na auta, hypotéky a kreditní karty za výhodných podmínek, když je potřebujete.,

Revolvingový Úvěr

využití Úvěr sazby jsou založeny výhradně na revolvingový úvěr — v podstatě, vaše kreditní karty a úvěrové linky. Sazby nezahrnují splátkové půjčky, jako je vaše hypotéka nebo auto úvěr. Tyto faktory do vašeho úvěru jiným způsobem.

„revolvingový úvěr“se tomu říká, protože nemá předem stanovené datum ukončení; částka, kterou dlužíte, převádí (točí) z Měsíce na měsíc., Každý měsíc si můžete půjčit proti úvěrovému limitu, snížit částku úvěru, který máte k dispozici, splatit všechny nebo některé z nich a znovu si půjčit proti dostupné částce.

Pokud je váš účet v dobrém stavu a nedosáhli jste svého úvěrového limitu, budete moci pokračovat v půjčování kreditní kartou nebo kreditní kartou. Každý měsíc, budete platit úroky z výše úvěru, který používáte. Pokud platíte zůstatky na kreditní kartě v plné výši každý měsíc, nebudete narůstat žádné úrokové poplatky a vaše míra využití úvěru bude nízká.,

splátkové úvěry, jako jsou hypotéky a auto úvěry faktor do jiné sazby-váš dluh-to-příjmový poměr. Hypoteční společnosti a věřitelé vozidel často používají váš poměr dluhu k příjmu, aby pochopili, kolik z vašeho celkového ročního příjmu jde na splacení splátkového dluhu. Zatímco mnoho věřitelů použít svůj poměr dluhu k příjmu, aby se rozhodnutí a může považovat za cenný ukazatel, to není používán pro výpočet své kreditní skóre.

Per-card vs., Celkové využití

zatímco vaše míra využití kreditu je obecně srovnáním celkového kreditu použitého na celkový dostupný kredit, důležitá je také výše kreditu, který používáte na jednotlivých kartách. Za-card credit míra využití se vypočítává stejným základním způsobem, jak vaše celková míra využití, kromě toho, že porovnává rovnováhy jedince kreditní karty k dispozici úvěr na stejnou kartu.

vraťme se k našemu dřívějšímu příkladu dvou kreditních karet s celkovým úvěrovým limitem $ 10,000, z toho používáte $ 5,000. Vaše celková míra využití úvěru je 50 procent., Pokud má každá karta úvěrový limit $ 5,000 a dlužíte $ 3,000 na jedné a $2,000 na druhé straně, vaše míra využití na kartu by byla 60% a 40%.

jaká je dobrá míra využití úvěru?

V FICO® skóre☉ nebo skóre VantageScore, se běžně doporučuje, aby vaše celková míra využití úvěru pod 30%. Například, pokud je váš celkový úvěrový limit $10,000, váš celkový revolvingový zůstatek by neměl překročit $ 3,000., Obecně platí, že nízký poměr využití úvěru je považován za ukazatel, který děláte dobrou práci při správě své úvěrové odpovědnosti, protože jste daleko od utrácet. Vyšší sazba, nicméně, by mohla být vlajkou pro potenciální věřitele nebo věřitele, že jste potíže se správou své finance.

vykazování zůstatku a využití kreditu

každý měsíc, když platíte účet za kreditní kartu, ovlivňujete míru využití kreditu., Pokud provedete podstatnou platbu, o které víte, že přinese vaši sazbu pod 30%, můžete být frustrovaní, pokud nevidíte, že se vaše kreditní skóre okamžitě zlepší.

„je důležité pochopit, že vaše kreditní míra využití — a ve výchozím nastavení je vaše kreditní skóre — může být ovlivněna doba, kdy společnosti vydávající kreditní karty, aktualizace rovnováhu informace s úvěr zpravodajské agentury. Společnosti vydávající kreditní karty obvykle aktualizují tyto informace každých 30 dní na konci fakturačního cyklu., Je možné, že byste mohli provést platbu na jedné z vašich kreditních karet, ale nevidí dopad na vaše kreditní skóre po dobu několika týdnů, kdy společnost kreditní karty aktualizuje informace o zůstatku s úvěrovými zpravodajských agentur.

měli byste otevřít kreditní karty, abyste zlepšili míru využití kreditu?

poměr využití kreditu můžete spravovat několika způsoby, včetně:

- placení zůstatků kreditních karet v plném rozsahu každý měsíc., Nezapomeňte, že i když nejste schopni dostat úplně „zpět na nulu“ každý měsíc, udržet své zůstatky tak nízké, jak je to možné, je stále pomáhá pohybovat správným směrem a vyhnout se hromadění nadměrný dluh.

- vedení otevřených úvěrových účtů, které mají nulové zůstatky, i když nemáte v úmyslu je používat.

- požadující zvýšení úvěrového limitu od emitenta kreditní karty.

- otevření nových úvěrových účtů.

tato poslední možnost má však potenciál negativně ovlivnit vaše skóre v krátkodobém horizontu., Kreditní bodování modely také vzít v úvahu kolikrát noví věřitelé-například nové kreditní karty společnosti-se podíval na vaší kreditní zprávy v určitém časovém rámci. Příliš mnoho dotazů v krátkém časovém období může ovlivnit vaše kreditní skóre. Kromě toho může mít příliš mnoho kreditních karet ve srovnání s celkovým kreditním mixem také rizikový faktor a může negativně ovlivnit vaše kreditní skóre., Sami víte nejlépe, a pokud mají otevřené karty s vysokými limity, může být příliš lákavé pro vás, aby utrácet, pečlivě zvážit správný počet účtů pro vás na základě vašich osobních předností a finanční schopnosti.

jak uzavření kreditní karty může ovlivnit míru využití kreditu

stejně jako otevření nových karet může mít krátkodobý negativní vliv, takže může uzavřít stávající účty. Když zavřete účet kreditní karty, jste snížení celkového úvěrového limitu., Pokud dlužíte nic na žádné kreditní karty, vaše míra využití úvěru je nulová, a snížení celkové dostupné kreditní won“t změnit tuto sazbu. V závislosti na věku účtu kreditní karty, který je uzavřen, však může být vaše délka kreditní historie negativně ovlivněna a ovlivnit vaše skóre.

Pokud máte zůstatek a snížíte celkový dostupný kredit uzavřením účtu s nulovým zůstatkem,můžete ovlivnit míru využití. Například, řekněme, že máte $10,000 v dostupném kreditu Na dvou kartách, s úvěrovým limitem $5,000 na každé, a dluží $5,000 na jedné., Vaše míra využití úvěru je v současné době 50%. Rozhodnete se zavřít kartu s nulovým zůstatkem, což snižuje váš celkový dostupný kredit na 5 000$. Nyní je vaše míra využití úvěru 100%!

vaše míra využití kreditu je jen jedním z mnoha faktorů, které mohou ovlivnit vaše kreditní skóre. Je důležité pochopit, jak to funguje, a jak můžete spravovat využití úvěru, aby to fungovalo pro vás. Chcete-li zjistit, jak může vaše úvěrová historie vypadat věřitelům a ostatním, můžete zkontrolovat kreditní zprávu od Experian.

FICO je registrovaná ochranná známka společnosti Fair Isaac Corporation.