Der Zustand der Staatlichen (und kommunalen) Steuern Policy

Die Staatliche und lokale Steuern (SALT), der Abzug war früher einer der größten federal tax expenditures, mit einem geschätzten Einnahmen die Kosten von $100.9 Mrd € im Geschäftsjahr 2017. Die geschätzten Umsatzkosten für das Geschäftsjahr 2019 sanken auf 21,2 Milliarden US-Dollar, da das Tax Cuts and Jobs Act (TCJA) die Standardabzugsbeträge erheblich erhöhte (wodurch die Anzahl der Steuerzahler reduziert wurde, die Abzüge auflisten) und den gesamten Salzabzug auf 10.000 US-Dollar begrenzt wurde.,

Staatliche und lokale Steuern sind seit der Einführung der Bundeseinkommensteuer im Jahr 1913 abzugsfähig. Ursprünglich waren alle staatlichen und lokalen Steuern, die nicht direkt an eine Leistung gebunden waren, vom steuerpflichtigen Einkommen des Bundes abzugsfähig. 1964 beschränkten sich die abzugsfähigen Steuern auf staatliches und lokales Eigentum (Immobilien und persönliches Eigentum), Einkommen, allgemeine Verkaufs-und Kraftstoffsteuern.

Der Kongress beseitigte 1978 den Abzug von Steuern auf Kraftstoffe und 1986 den Abzug für die allgemeine Umsatzsteuer., Im Jahr 2004 wurde der Umsatzsteuerabzug vorübergehend wieder eingeführt, sodass die Steuerzahler entweder Einkommensteuern oder Umsatzsteuern abziehen können, jedoch nicht beide. Nachfolgende Rechtsvorschriften machten diese Bestimmung ab 2015 dauerhaft. Ab dem Steuerjahr 2018 können Steuerzahler nicht mehr als 10.000 US-Dollar der gesamten staatlichen und lokalen Steuern abziehen. Diese Bestimmung des Gesetzes soll nach 2025 auslaufen.

Wer beansprucht den Salzabzug?

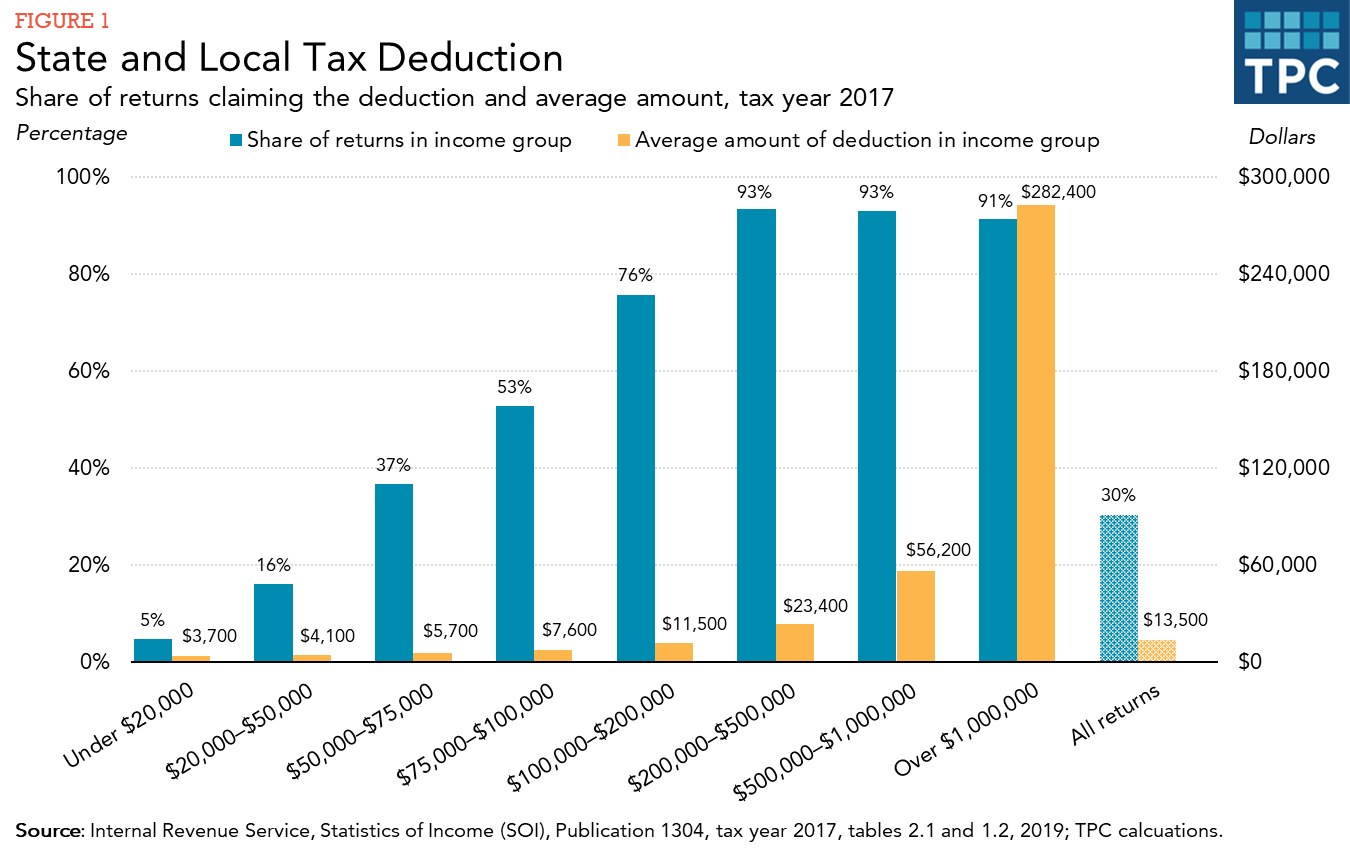

Vor dem TCJA entschieden sich etwa 30 Prozent der Steuerfiler dafür, Abzüge auf ihren Einkommensteuererklärungen des Bundes aufzulisten., Praktisch alle, die aufgeschlüsselt waren, forderten einen Abzug für die gezahlten staatlichen und lokalen Steuern. Haushalte mit hohem Einkommen profitierten häufiger als Haushalte mit niedrigem oder mittlerem Einkommen vom Salzabzug. Die Höhe der gezahlten staatlichen und lokalen Steuern, die Wahrscheinlichkeit, dass Steuerzahler Abzüge auflisten, und die Senkung der Bundeseinkommenssteuern für jeden abgezogenen Dollar staatlicher und lokaler Steuern erhöhen sich mit dem Einkommen.,

Sechzehn Prozent der Steuerfiler mit einem Einkommen zwischen $20,000 und $50,000 beanspruchten den Salzabzug in 2017, verglichen mit 76 Prozent für Steuerfiler mit einem Einkommen zwischen $ 100,000 und $200,000 und über 90 Prozent der Steuerfiler mit einem Einkommen über $200,000 (Abbildung 1). Steuerfiler mit einem Einkommen über 100.000 US-Dollar waren 18 Prozent aller Steuerfiler, machten jedoch etwa 78 Prozent der gesamten gemeldeten Steuerabzüge in Dollar aus. Die durchschnittliche Forderung in dieser Gruppe war von etwa $ 22.000.,

Obwohl die meisten Steuerzahler mit hohem Einkommen einen Salzabzug beantragten, beschränkte oder beseitigte das Bundesamt für individuelle Mindeststeuer (AMT) den Vorteil für viele von ihnen. Das AMT ist ein paralleles Einkommensteuersystem mit weniger Ausnahmen und Abzügen als die reguläre Einkommensteuer sowie einem engeren Satz von Steuersätzen. Steuerpflichtige, die möglicherweise dem AMT unterliegen, müssen ihre Steuern sowohl unter der regulären Einkommensteuer als auch unter dem Amt berechnen und den höheren Betrag zahlen., Steuerzahler können den Salzabzug bei der Berechnung ihrer Amtshaftung nicht geltend machen, und nach dem Steuerrecht vor 2018 war die Nichtzulassung des Abzugs der Hauptgrund, warum Steuerzahler das AMT bezahlen mussten.

Obwohl einige Steuerzahler in jedem Staat und DC den Abzug beanspruchen, beanspruchen Steuerzahler in Staaten mit einem unverhältnismäßigen Anteil an Steuerzahlern mit hohem Einkommen und relativ hohen staatlichen und lokalen Steuern eher den Abzug (Abbildung 2). Der Prozentsatz, der den Abzug beanspruchte, reichte von 17 Prozent in West Virginia bis 47 Prozent in Maryland in 2017., Im Allgemeinen beanspruchte ein höherer Anteil der Steuerzahler in Nordost-und Weststaaten den Abzug als in anderen Regionen. Auch in diesen Regionen war der durchschnittliche Abzug höher.

Der Effekt von TCJA auf den Salzabzug

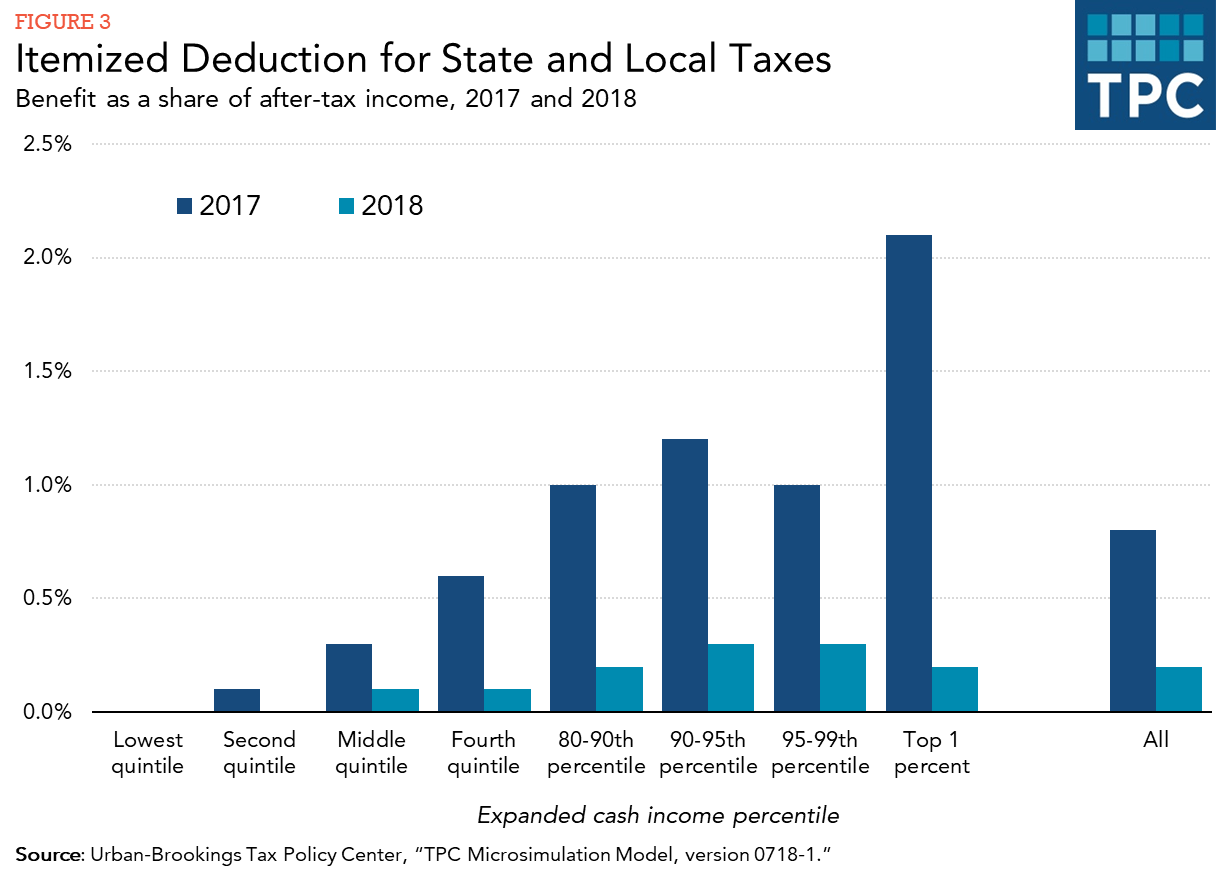

Der TCJA hat sich signifikant auf die durchschnittliche Steuerersparnis aus dem Salzabzug ausgewirkt. Sowohl der Prozentsatz der Steuerzahler, die den Abzug in Anspruch nehmen, als auch der beanspruchte Durchschnittsbetrag sind 2018 aufgrund der vorgenommenen Änderungen dramatisch gesunken., Abbildung 3 vergleicht die Steuerersparnis aus der Inanspruchnahme des Abzugs in den Jahren 2017 und 2018 vor und nach dem neuen Steuergesetz. Der Steuervorteil wird als Verringerung der Steuerschuld aus dem Abzug gemessen, bei der die anwendbaren Steuersätze in jedem Jahr, die Auswirkungen der alternativen Mindeststeuer (die den Salzabzug nicht zulässt) und die Begrenzung der Einzelabzüge (die „Pease“ – Grenze) berücksichtigt wurden in 2017 aber für 2018 von TCJA eliminiert.,

Gemessen als Prozentsatz des Nachsteuereinkommens betrug die Steuerersparnis aus dem Salzabzug im Jahr 2018 etwa ein Viertel dessen, was es im Jahr 2017 insgesamt war. Für Steuerzahler in den ersten 1 Prozent der Einkommensverteilung betrug die Steuerersparnis im Jahr 2018 etwa ein Zehntel der Steuerersparnis im Jahr 2017.

Auswirkungen des Abzugs

Der Salzabzug gewährt staatlichen und lokalen Regierungen einen indirekten Bundeszuschuss, indem die Nettokosten für nichtfederale Steuern für diejenigen gesenkt werden, die sie zahlen., Wenn beispielsweise die staatlichen Einkommenssteuern für Familien in der 37-Prozent-Einkommensteuerklasse, die den Salzabzug beanspruchen, um 100 US-Dollar steigen, betragen die Nettokosten für sie 63 US-Dollar; Das heißt, die staatlichen Steuern steigen um 100 US-Dollar, die Bundessteuern jedoch um 37 US-Dollar. Diese Bundessteuerausgaben ermutigen die staatlichen und lokalen Regierungen, höhere Steuern zu erheben (und vermutlich mehr Dienstleistungen zu erbringen) als sie es sonst tun würden. Es ermutigt diese Unternehmen auch, abzugsfähige Steuern anstelle von nicht versteuernden Steuern (wie selektive Verkaufssteuern auf Alkohol, Tabak und Benzin), Gebühren und anderen Abgaben zu verwenden.,

Kritiker des Abzugs argumentieren, dass staatliche und lokale Steuern lediglich Zahlungen für die von diesen Gerichtsbarkeiten erbrachten Dienstleistungen widerspiegeln und daher nicht anders behandelt werden sollten als andere Ausgaben. Sie weisen auch auf die ungleichmäßige Verteilung der Leistungen auf Einkommensgruppen und Staaten hin.

Befürworter des Abzugs kontern, dass der Teil des Einkommens einer Person, der von staatlichen und lokalen Steuern beansprucht wird, kein verfügbares Einkommen ist und dass die Besteuerung auf Bundesebene eine Doppelbesteuerung ist., Darüber hinaus argumentieren sie, dass Bundeszuschüsse gerechtfertigt sind, da ein erheblicher Teil der Staats-und Kommunalausgaben für Bildung, Gesundheit, öffentliches Wohlergehen und Verkehr bestimmt ist, von denen auch die Bevölkerung in anderen Ländern profitiert. Ein Gegenargument ist jedoch, dass, während die Unterstützung des Bundes gerechtfertigt sein kann, Die erheblichen Einnahmen, die durch die Beseitigung oder Begrenzung des Abzugs erzielt werden, zur direkten Unterstützung durch Bundeszuschüsse und-darlehen verwendet werden könnten.