az állami (és Helyi) adópolitika

az állami és Helyi adó (só) levonása korábban az egyik legnagyobb szövetségi adókiadás volt, a becsült bevételi költség 100, 9 milliárd dollár volt a 2017-es pénzügyi évben. A becsült bevétel költség pénzügyi év 2019 esett, hogy $21.2 milliárd mert az adócsökkentés, illetve a Munkahelyek Törvény (TCJA) jelentősen nőtt szabványos összegek levonása (ezáltal csökkentve a az adófizetők száma, akik majd tételesen, levonások), illetve felső határát a teljes SÓ levonás a $10,000.,

Az állami és Helyi adók levonhatók a szövetségi jövedelemadó 1913-as bevezetése óta. Kezdetben minden olyan állami és Helyi adó, amely nem közvetlenül kapcsolódik az ellátáshoz, levonható volt a szövetségi adóköteles jövedelem ellen. 1964-ben a levonható adók az állami és a helyi ingatlanokra (Ingatlan-és személyi vagyon), a jövedelemre, az Általános értékesítésre és a gépjármű-üzemanyag adókra korlátozódtak.

a Kongresszus 1978-ban megszüntette a gépjárművek adójának levonását, 1986-ban pedig megszüntette az általános forgalmi adó levonását., Ideiglenesen visszaállította a forgalmi adó levonását 2004-ben, lehetővé téve az adófizetők számára, hogy levonják a jövedelemadókat vagy a forgalmi adókat, de nem mindkettőt. A későbbi jogszabályok ezt a rendelkezést 2015-től állandóvá tették. A 2018-as adóévtől kezdve az adófizetők nem vonhatnak le több mint 10 000 dollárt az összes állami és helyi adóból. A törvény ezen rendelkezése a tervek szerint 2025 után jár le.

ki állítja a só levonását?

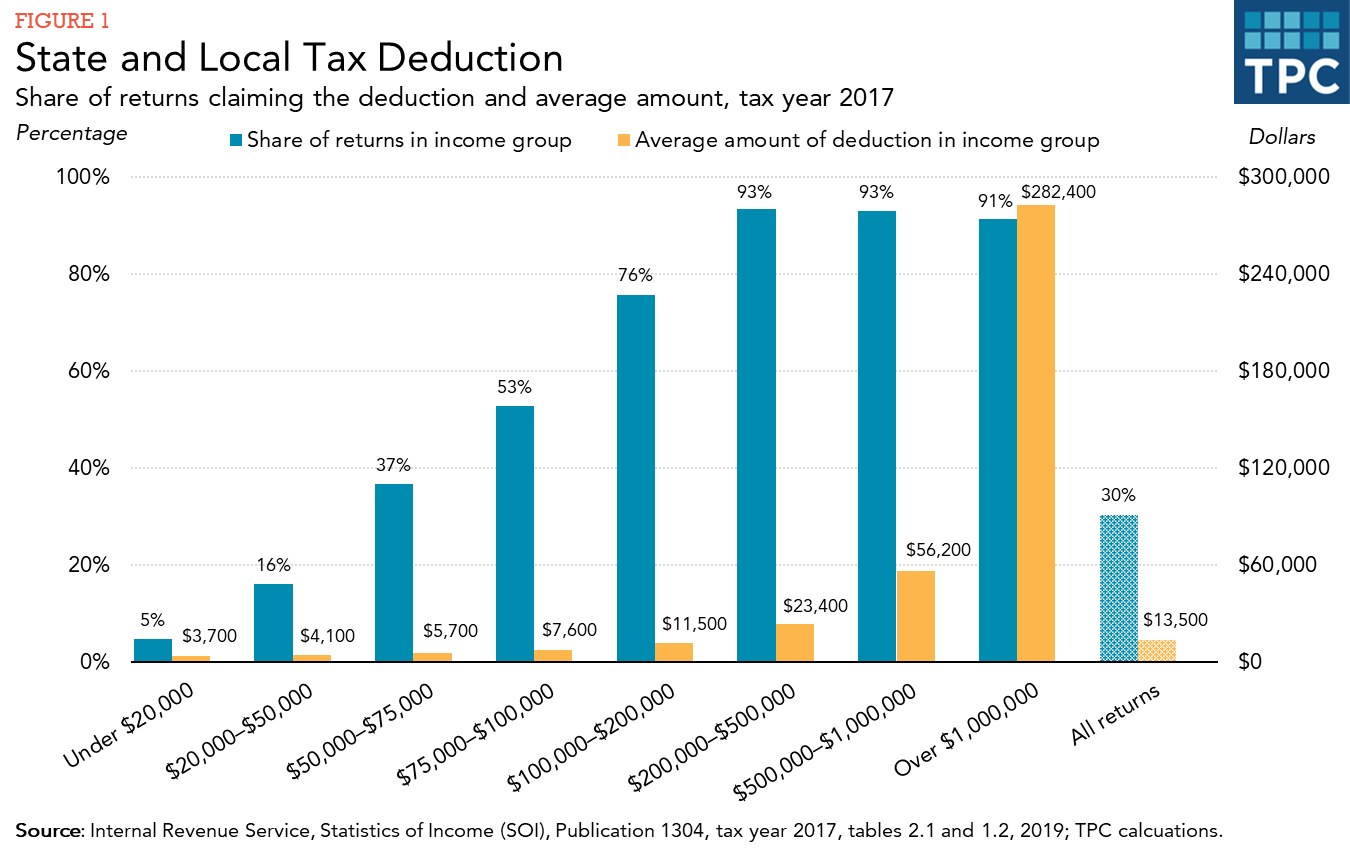

a TCJA előtt az adózók mintegy 30 százaléka úgy döntött, hogy tételesen levonja a szövetségi jövedelemadó-bevallásaikat., Gyakorlatilag mindenki, aki tételesen állította, hogy levonják az állami és helyi adókat. A magas jövedelmű háztartások nagyobb valószínűséggel részesültek a SÓLEVONÁSBÓL, mint az alacsony vagy közepes jövedelmű háztartások. A befizetett állami és Helyi adók összege, annak valószínűsége, hogy az adófizetők tételesen levonják a levonásokat,valamint a szövetségi jövedelemadók csökkentése az egyes állami és Helyi adók minden egyes dollárjára.,

Tizenhat százalékos adót benyújtók a bevételek között $20,000, illetve $50,000 azt állította, hogy a SÓ levonás 2017-ben, szemben 76 százalék az adó benyújtók a jövedelem közötti $100,000 $200,000 pedig több mint 90% – át adó benyújtók a jövedelem felett 200.000 dollárt (1.ábra). A 100 000 dollár feletti jövedelemmel rendelkező adózók az összes adózó 18% – át tették ki, de a bejelentett SÓLEVONÁSOK teljes dollárösszegének mintegy 78% – át tették ki. Az átlagos követelés ebben a csoportban körülbelül $22,000 volt.,

bár a legtöbb magas jövedelmű adófizető só levonást igényelt, a szövetségi egyéni minimális adó (AMT) korlátozta vagy megszüntette az ellátást sokuk számára. Az AMT egy párhuzamos jövedelemadó-rendszer, amely kevesebb mentességet és levonást tartalmaz, mint a szokásos jövedelemadó, valamint szűkebb adókulcsok. Az AMT hatálya alá potenciálisan tartozó adófizetőknek mind a rendszeres jövedelemadó, mind az AMT alapján kell kiszámítaniuk adóikat, és a magasabb összeget kell fizetniük., Az adófizetők nem követelhetik a SÓLEVONÁST AMT-kötelezettségük kiszámításakor, és az adótörvény szerint 2018 előtt a levonás megtagadása volt a fő oka annak, hogy az adófizetőknek meg kellett fizetniük az AMT-t.

bár egyes adófizetők minden államban és DC-ben követelik a levonást, a magas jövedelmű adófizetők aránytalan arányával rendelkező, viszonylag magas állami és helyi adókkal rendelkező államok adófizetői nagyobb valószínűséggel igénylik a levonást (2.ábra). A levonást követelő százalékos arány Nyugat-Virginiában az 17 százaléktól az 47 százalékig terjedt Marylandben az 2017-ban., Általánosságban elmondható, hogy az északkeleti és nyugati államokban az adófizetők nagyobb része követelte a levonást, mint más régiókban. Az igényelt átlagos levonás ezekben a régiókban is magasabb volt.

a tcja hatása a só levonására

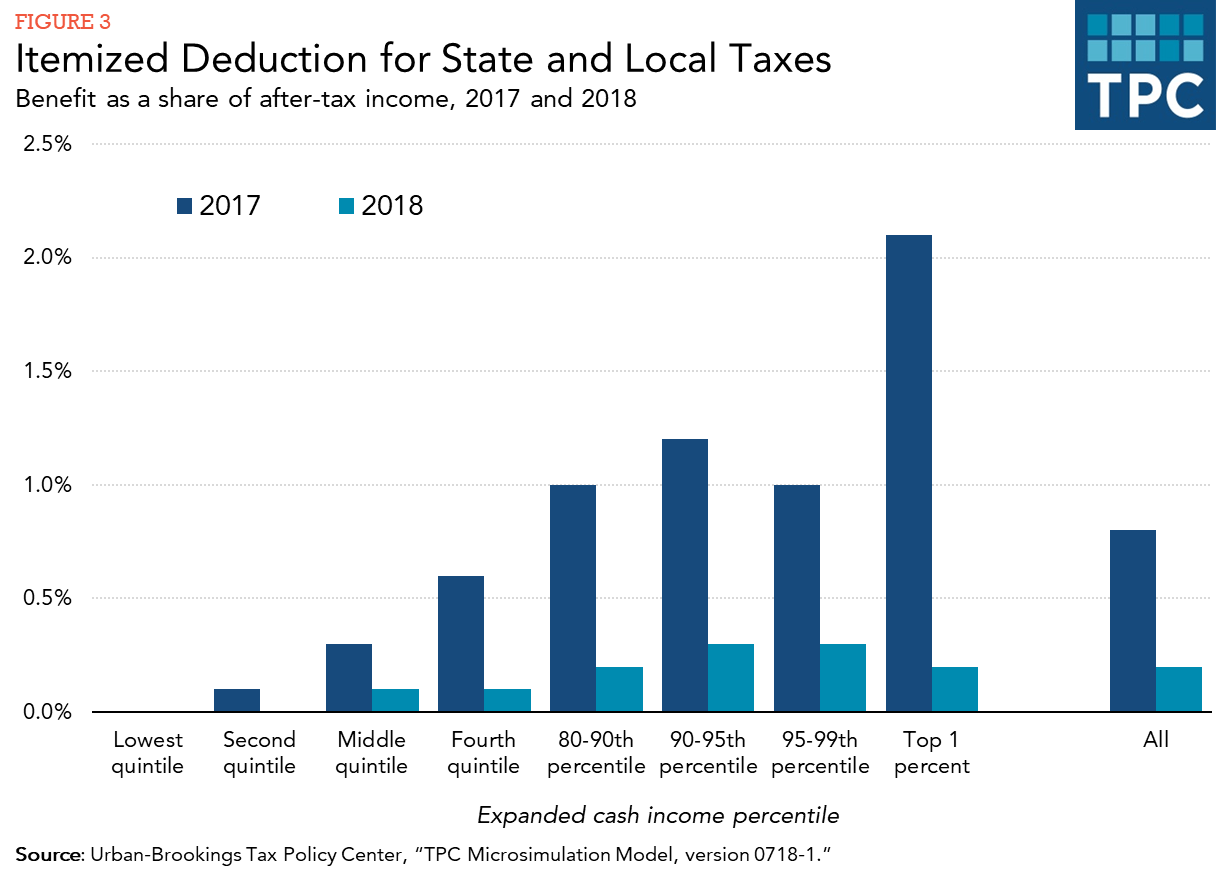

a TCJA jelentős hatással volt a só levonásából származó átlagos adókedvezményre. Mind a levonást igénylő adózók aránya, mind az igényelt átlagos összeg drámaian csökkent 2018-ban a bevezetett változások miatt., A 3. ábra az új adótörvény előtt és után összehasonlítja a 2017-es és 2018-as adólevonás igényléséből származó adókedvezményt. Az adókedvezményt a levonásból származó adókötelezettség csökkentésével mérik, amely figyelembe veszi az alkalmazandó adókulcsokat minden évben, az alternatív minimális adó hatásait (amely tiltja a só levonását), valamint a tételes levonásokra vonatkozó korlátot (a “Pease” limit), amelyet 2017-ben vezettek be, de a TCJA 2018-ra kiküszöbölte.,

Az adózás utáni jövedelem százalékában mérve a 2018-as SÓLEVONÁSBÓL származó adómegtakarítás körülbelül egynegyede volt annak, mint 2017-ben. A jövedelemosztás felső 1 százalékában lévő adófizetők számára a 2018-as adómegtakarítás a 2017-es adómegtakarítás körülbelül egytizedét tette ki.

A levonás hatásai

a sólevonás közvetett szövetségi támogatást nyújt az állami és helyi önkormányzatoknak azáltal, hogy csökkenti a nem-szövetségi adók nettó költségeit azok számára, akik fizetik őket., Például, ha az állami jövedelemadók 100 dollárral nőnek a családok számára a 37 százalékos szövetségi jövedelemadó-tartóban, amely a só levonását igényli, a nettó költség 63 dollár; vagyis az állami adók 100 dollárral emelkednek, de a szövetségi adók 37 dollárral csökkennek. Ez a szövetségi adókiadás arra ösztönzi az államokat és az önkormányzatokat, hogy magasabb adókat (és feltehetően több szolgáltatást nyújtsanak), mint egyébként. Arra is ösztönzi ezeket a szervezeteket, hogy levonható adókat alkalmazzanak a nem tanulható adók helyett (például az alkoholra, a dohányra és a benzinre kivetett szelektív forgalmi adókat), díjakat és egyéb díjakat.,

a levonás kritikusai azzal érvelnek, hogy az állami és Helyi adók egyszerűen tükrözik a joghatóságok által nyújtott szolgáltatások kifizetéseit, és mint ilyen, nem szabad eltérően kezelni, mint más kiadásokat. Rámutatnak arra is, hogy a juttatások egyenlőtlen elosztása a jövedelmi csoportok és államok között történik.

a levonási számláló támogatói azt állítják, hogy az egyén jövedelmének az állami és Helyi adók által igényelt része nem rendelkezésre álló jövedelem, és szövetségi szinten történő adóztatása kettős adóztatás., Sőt, azzal érvelnek, hogy a szövetségi támogatások indokoltak, mert az állami és önkormányzati kiadások jelentős része az oktatásra, az egészségügyre, a közjólétre és a közlekedésre irányul, amelyek mindegyike más joghatóságokban is előnyös a lakosság számára. Az ellenérv azonban az, hogy míg a szövetségi támogatás indokolt lehet, a levonás megszüntetésével vagy korlátozásával nyert jelentős bevételeket szövetségi támogatások és kölcsönök révén közvetlen támogatás nyújtására lehet felhasználni.