Che cosa è un tasso di utilizzo del credito?

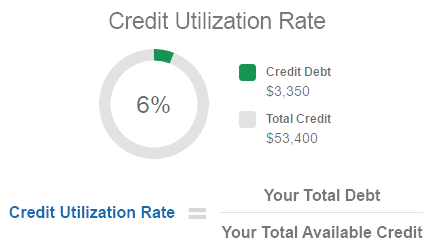

Il tasso di utilizzo del credito, a volte chiamato il rapporto di utilizzo del credito, è l”importo del credito revolving si sta attualmente utilizzando diviso per l” importo totale del credito revolving che avete a disposizione. In altre parole, è quanto attualmente devo diviso per il limite di credito. È generalmente espresso come percentuale., Ad esempio, se si dispone di un totale di credit 10.000 in credito disponibile su due carte di credito, e un saldo di 5 5.000 su uno, il tasso di utilizzo del credito è del 50% — si sta utilizzando la metà del credito totale che avete a disposizione. È possibile calcolare un tasso complessivo di utilizzo del credito, nonché un tasso per ciascuno dei vostri conti di credito (chiamato il rapporto per carta).

I modelli di credit scoring spesso considerano il tasso di utilizzo del credito quando calcolano un punteggio di credito per te., Possono avere un impatto fino al 30% di un punteggio di credito (che li rende tra i fattori più influenti), a seconda del modello di punteggio utilizzato.

Un basso tasso di utilizzo del credito mostra che stai usando meno del tuo credito disponibile. Credit scoring modelli generalmente interpretano questo come un ” indicazione che stai facendo un buon lavoro di gestione del credito da non spendere troppo, e mantenere la spesa sotto controllo può aiutare a raggiungere punteggi di credito più elevati. Avere punteggi di credito più elevati può rendere più facile per garantire credito aggiuntivo, come prestiti auto, mutui e carte di credito con condizioni favorevoli, quando ne avete bisogno.,

Credito Revolving

I tassi di utilizzo del credito si basano esclusivamente sul credito revolving, essenzialmente sulle carte di credito e sulle linee di credito. Le tariffe non includono prestiti rateali come il mutuo o un prestito auto. Quelli fattore nel vostro credito in un modo diverso.

“credito revolving” è chiamato così perché non ha una data di fine predeterminata; l’importo che devi trasporta (ruota) di mese in mese., Ogni mese, si può prendere in prestito contro il limite di credito, riducendo la quantità di credito che avete a disposizione, rimborsare tutto o parte di esso, e prendere in prestito contro l’importo disponibile di nuovo.

Finché il tuo account è in regola e non hai raggiunto il limite di credito, sarai in grado di continuare a prendere in prestito con la tua carta di credito o linea di credito. Ogni mese, si paga gli interessi sulla quantità di credito che si sta utilizzando. Se si paga i saldi della carta di credito in pieno ogni mese, non si accumulano tutte le spese di interesse e il tasso di utilizzo del credito sarà basso.,

Prestiti rateali come mutui e prestiti auto fattore in un tasso diverso – il rapporto debito-reddito. Società di mutuo e istituti di credito veicolo spesso utilizzano il rapporto debito-reddito per capire quanto del vostro reddito annuo totale va verso pagare il debito rata. Mentre molti istituti di credito utilizzano il rapporto debito-reddito per prendere decisioni e può considerare che sia un indicatore prezioso, non è utilizzato per calcolare i punteggi di credito.

Per scheda vs., Utilizzo totale

Mentre il tasso di utilizzo del credito è generalmente un confronto tra il credito totale utilizzato per il credito totale disponibile, la quantità di credito che si sta utilizzando su singole carte è anche importante. Il tasso di utilizzo del credito per carta viene calcolato nello stesso modo di base del tasso di utilizzo complessivo, tranne che confronta il saldo di una singola carta di credito con il credito disponibile sulla stessa carta.

Torniamo al nostro precedente esempio di due carte di credito con un limite di credito totale di $10.000, di cui, si sta utilizzando $5.000. Il tasso di utilizzo totale del credito è del 50 per cento., Se ogni carta ha un limite di credito di $5.000 e devi owe 3.000 su uno e $2.000 sull’altro, i tassi di utilizzo per carta sarebbero rispettivamente del 60% e del 40%.

Che cos’è un buon tasso di utilizzo del credito?

In un punteggio FICO® Score o punteggio di VantageScore, si consiglia comunemente di mantenere il tasso di utilizzo totale del credito al di sotto del 30%. Per esempio, se il limite di credito totale è di $10,000, il saldo totale revolving non dovrebbe superare $3,000., Generalmente, un basso rapporto di utilizzo del credito è considerato un indicatore che si sta facendo un buon lavoro di gestione delle responsabilità di credito perché sei lontano da spese eccessive. Un tasso più elevato, però, potrebbe essere una bandiera per potenziali finanziatori o creditori che stai avendo problemi a gestire le vostre finanze.

Balance Reporting e l’utilizzo del credito

Ogni mese quando si paga la bolletta della carta di credito, si sta influenzando il tasso di utilizzo del credito., Se si effettua un pagamento sostanziale che si sa porterà il tasso sotto 30%, si può essere frustrati se non si vede il tuo punteggio di credito migliorare immediatamente.

E ‘ importante capire che il tasso di utilizzo del credito — e per impostazione predefinita i punteggi di credito — può essere influenzata dalla tempistica di quando una società di carta di credito aggiorna le informazioni di equilibrio con le agenzie di segnalazione di credito. In genere, le società di carte di credito aggiornano queste informazioni ogni 30 giorni alla fine del ciclo di fatturazione., E “possibile che si potrebbe effettuare un pagamento su una delle vostre carte di credito, ma non vedere l” impatto sui vostri punteggi di credito per un paio di settimane, quando la società della carta di credito aggiorna le informazioni di equilibrio con le agenzie di segnalazione di credito.

Si dovrebbe aprire carte di credito per migliorare il tasso di utilizzo del credito?

È possibile gestire il rapporto di utilizzo del credito in diversi modi, tra cui:

- Pagare i saldi della carta di credito per intero ogni mese., Ricordate che anche se non siete in grado di ottenere completamente”torna a zero “ogni mese, mantenere i saldi più basso possibile è ancora aiutando a spostare la giusta direzione ed evitare di accumulare debito eccessivo.

- Mantenere conti di credito aperti che hanno zero saldi, anche se non si intende utilizzarli.

- Richiesta di un aumento del limite di credito da un emittente della carta di credito.

- Apertura di nuovi conti di credito.

Quest’ultima opzione, tuttavia, ha il potenziale per influenzare negativamente il tuo punteggio a breve termine., Credit scoring modelli considerano anche il numero di volte nuovi creditori-come una nuova società di carte di credito — hanno guardato il vostro rapporto di credito entro un certo lasso di tempo. Troppe richieste in un breve periodo di tempo possono influenzare i punteggi di credito. Inoltre, avendo troppe carte di credito rispetto al vostro mix di credito complessivo può anche essere un fattore di rischio e potrebbe avere un impatto negativo i punteggi di credito., Conosci te stesso meglio, e se avere carte aperte con limiti elevati potrebbe rivelarsi troppo allettante per voi di spendere troppo, considerare attentamente il giusto numero di conti per voi in base ai vostri punti di forza personali e capacità finanziarie.

Come la chiusura di una carta di credito può influenzare il tasso di utilizzo del credito

Proprio come l’apertura di nuove carte può avere un effetto negativo a breve termine, così può chiudere i conti esistenti. Quando si chiude un conto con carta di credito, si sta riducendo il limite di credito totale., Se non dovete nulla su tutte le carte di credito, il tasso di utilizzo del credito è pari a zero, e abbassando il credito totale disponibile non cambierà tale tasso. Tuttavia, a seconda dell’età del conto della carta di credito che è chiuso, la lunghezza della storia di credito potrebbe essere influenzato negativamente e influenzare il tuo punteggio.

Se si porta un equilibrio e ridurre il credito totale disponibile chiudendo un conto a saldo zero, si potrebbe influenzare il tasso di utilizzo. Ad esempio, diciamo che hai credit 10.000 in credito disponibile su due carte, con un limite di credito di each 5.000 su ciascuno, e devo owe 5.000 su uno., Il tasso di utilizzo del credito è attualmente 50%. Si decide di chiudere la carta a saldo zero, che abbassa il credito totale disponibile a $5.000. Ora il tasso di utilizzo del credito è 100%!

Il tasso di utilizzo del credito è solo uno dei molti fattori che possono influenzare i punteggi di credito. E “importante capire come funziona, e come è possibile gestire l” utilizzo del credito per farlo funzionare per voi. Per vedere come la vostra storia di credito può guardare a istituti di credito e altri, è possibile controllare il vostro rapporto di credito da Experian.

FICO è un marchio registrato della Fiera Isaac Corporation.