Jakie są różne rodzaje bankructw?

siedzisz przy kuchennym stole, wpatrujesz się w informacje o kolekcji i zastanawiasz się, jak sprawić, by wszystko działało. Może ostatnio straciłeś pracę, a dług rośnie do przytłaczającej kwoty. I wtedy to myślisz-to słowo, którego nigdy nie myślałeś, że będziesz musiał rozważyć: bankructwo.

czasami twoja sytuacja wydaje się tak beznadziejna, że bankructwo wygląda jak jedyna opcja. Wiemy, że możesz czuć się przestraszony i zepchnięty w kąt, ale bankructwo nie jest decyzją, którą należy podjąć lekko., Ważne jest, aby dokładnie wiedzieć, czym jest bankructwo i jakie są różne rodzaje bankructw, dzięki czemu można podjąć najlepszą decyzję dla swojej sytuacji.

Co To jest bankructwo?

więcej niż tylko sposób na przegranie gry w monopol, bankructwo w prawdziwym życiu jest o wiele poważniejsze: to wtedy, gdy idziesz do sędziego i mówisz, że nie możesz spłacić swoich długów. Następnie, w zależności od sytuacji, kasują twoje długi lub planują, abyś je spłacił. Istnieje kilka powodów, dla których ludzie składają wniosek o upadłość-rzeczy takie jak utrata pracy, rozwód, nagły wypadek medyczny lub śmierć w rodzinie., W rzeczywistości w 2018 r. złożono ponad 730 000 bankructw pozabankowych. 1 to szaleństwo!

![]()

Przejmij kontrolę nad swoimi pieniędzmi dzięki darmowej wersji próbnej.

ale bankructwo jest ważnym wydarzeniem życiowym, które wpływa nie tylko na twoje finanse. Może podążać za tobą, gdy próbujesz ubiegać się o pracę, kupić dom lub założyć firmę. Mimo, że ludzie mogą postrzegać to jako „nowy początek”, bankructwo leczy tylko objawy, a nie problem.,

ważne jest również, aby wiedzieć, że bankructwo nie zwalnia kredytów studenckich ,długów rządowych( podatków, grzywien lub kar), zaległych długów (w przypadku, gdy ponowisz warunki aktualnego kredytu), alimentów czy alimentów. Więc, jeśli to są Twoje jedyne długi, bankructwo nie jest ścieżką dla Ciebie.

jakie są rodzaje bankructw?

mimo że ogólnym celem upadłości jest rozliczenie zadłużenia, nie wszystkie upadłości są równe., W rzeczywistości istnieje sześć różnych rodzajów upadłości:

-

Rozdział 7: likwidacja

-

Rozdział 13: plan spłaty

-

Rozdział 11: duża reorganizacja

-

Rozdział 12: rolnicy rodzinni

-

Rozdział 15: stosowane w sprawach zagranicznych

-

9: gminy

może po prostu zerknąłeś na tę listę i wyszedłeś na drugą. W porządku. Bardziej niż prawdopodobne, będziesz miał do czynienia tylko z dwoma najczęstszymi rodzajami bankructw dla osób fizycznych: Rozdział 7 i Rozdział 13., (Rozdział odnosi się tylko do konkretnej części amerykańskiego kodeksu upadłości, w którym znajduje się prawo.2) ale przyjrzymy się każdemu typowi, abyś zapoznał się z opcjami.

Rozdział 7 upadłość

znany również jako likwidacja lub upadłość prosta, Rozdział 7 jest najczęstszym rodzajem upadłości dla osób fizycznych. Wyznaczony przez Sąd powiernik nadzoruje likwidację (sprzedaż) Twoich aktywów (wszystkiego, co posiadasz, co ma wartość), aby spłacić Twoich wierzycieli (ludzi, którym jesteś winien pieniądze). Wszelkie pozostałe niezabezpieczone długi (takie jak karty kredytowe lub rachunki medyczne) są zazwyczaj kasowane., Ale jak już wspomnieliśmy wcześniej, nie obejmuje to rodzajów zadłużenia, które nie są wybaczone przez bankructwo, takich jak kredyty studenckie i podatki.

teraz, w zależności od tego, w jakim stanie mieszkasz, są rzeczy, których sąd nie zmusi cię do sprzedaży. Na przykład większość ludzi jest w stanie utrzymać podstawowe potrzeby, takie jak ich dom, samochód i konta emerytalne podczas rozdziału 7 upadłości, ale nic nie jest gwarantowane. Rozdział 7 również nie może zatrzymać wykluczenia-może tylko odłożyć go., Jedynym sposobem, aby zachować rzeczy, które nadal są winne pieniądze na jest potwierdzenie długu, co oznacza, że ponownie do umowy pożyczki i nadal dokonywania płatności. Ale większość bankructw z rozdziału 7 to przypadki bez aktywów, co oznacza, że nie ma Nieruchomości o wystarczającej wartości do sprzedaży.

możesz złożyć wniosek o upadłość Rozdział 7 tylko wtedy, gdy sąd uzna, że nie zarabiasz wystarczająco dużo pieniędzy, aby spłacić swój dług., Decyzja ta opiera się na test środków, który porównuje swoje dochody do średniej państwowej i patrzy na swoje finanse, aby sprawdzić, czy masz dochód rozporządzalny (aka środki), aby spłacić przyzwoitą kwotę tego, co jesteś winien wierzycielom. Jeśli twoje dochody są zbyt niskie, aby to zrobić, możesz zakwalifikować się do rozdziału 7.

pamiętaj, że jeśli złożysz wniosek o upadłość w rozdziale 7, będziesz musiał wziąć udział w spotkaniu wierzycieli, na którym ludzie, którym jesteś winien pieniądze, mogą zadać Ci różnego rodzaju pytania dotyczące Twojego długu i finansów. Tak, to brzmi zabawnie., Rozdział 7 upadłości również pozostaje na Raport kredytowy dla 10 lat, i nie będzie w stanie złożyć do niego ponownie dopiero po ośmiu latach.

Rozdział 13 upadłość

podczas gdy rozdział 7 upadłość często odpuszcza twój dług, Rozdział 13 upadłość zasadniczo go reorganizuje. Sąd zatwierdza miesięczny plan płatności, dzięki czemu możesz spłacić część niezabezpieczonego długu i cały zabezpieczony dług w okresie od trzech do pięciu lat. Miesięczne kwoty płatności zależą od twoich dochodów i kwoty zadłużenia, które masz., Ale sąd może również umieścić cię w ścisłym budżecie i sprawdzić wszystkie wydatki (AUĆ!).

w przeciwieństwie do rozdziału 7, ten rodzaj upadłości pozwala zachować swoje aktywa i dogonić każdy dług, który nie jest bankrutem. Rozdział 13 może również zatrzymać wykluczenia, dając Ci czas, aby przynieść swój kredyt hipoteczny na bieżąco.

każdy może złożyć wniosek o upadłość Rozdział 13, o ile ich niezabezpieczony dług jest mniejszy niż $419,275, a ich zabezpieczony dług jest mniejszy niż $1,257,850. 3 Plus, musisz być na bieżąco z wszelkimi zgłoszeniami podatkowymi., Należy również wiedzieć, że rozdział 13 upadłości pozostaje na Raport kredytowy przez siedem lat, i nie można złożyć do niego ponownie aż po dwóch latach.

Rozdział 11 upadłość

w większości przypadków, Rozdział 11 upadłość jest używany do reorganizacji przedsiębiorstwa lub korporacji. Firmy wymyślają plan, w jaki sposób będą kontynuować działalność firmy, spłacając swoje długi, a zarówno sąd, jak i wierzyciele muszą zatwierdzić ten plan., Niektóre osoby, takie jak inwestorzy nieruchomości, którzy mają zbyt duże zadłużenie, aby zakwalifikować się do rozdziału 13, ale którzy również mają wiele wysokiej wartości nieruchomości i aktywów, mogą również zdecydować się na złożenie w rozdziale 11. Ale jeśli nie jesteś profesjonalnym sportowcem lub celebrytą, prawdopodobnie nie zadzierasz z tym.

Rozdział 12 upadłość

jest to plan spłaty, który pozwala rolnikom rodzinnym i rybakom uniknąć konieczności sprzedaży wszystkich swoich rzeczy lub wykluczenia ich własności. Chociaż jest podobny do rozdziału 13 upadłości, rozdział 12 jest trochę bardziej elastyczny i ma wyższe limity zadłużenia.,

Rozdział 15 bankructwo

Rozdział 15 dotyczy międzynarodowych problemów upadłościowych i daje zagranicznym dłużnikom dostęp do sądów upadłościowych USA.

Rozdział 9 upadłość

Rozdział 9 upadłość jest kolejnym planem spłaty, który umożliwia miastom, miastom, okręgom szkolnym itp. zreorganizować i spłacić dług.

aby uzyskać bardziej szczegółowe informacje na temat prawa upadłościowego w Twojej okolicy, odwiedź Stronę sądów Stanów Zjednoczonych.

jaki rodzaj upadłości jest odpowiedni dla mojej sytuacji?,

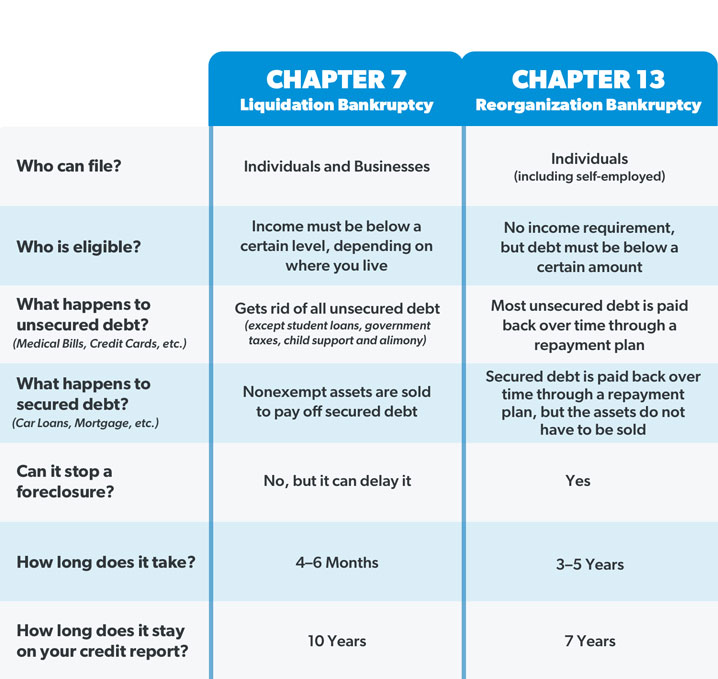

ponieważ inne rodzaje upadłości są specjalnie ukierunkowane na określone osoby lub firmy, większość ludzi kwalifikuje się tylko do rozdziału 7 lub Rozdziału 13. Oto porównanie obok siebie, aby pokazać, jak się różnią:

największa różnica między rozdziałem 7 a rozdziałem 13 upadłości sprowadza się do aktywów i poziomu dochodów danej osoby. Na przykład, jeśli ktoś miał niedawną utratę pracy lub niestabilny dochód, może wpaść w Rozdział 7 upadłości., Ale jeśli test środków mówi, że zarabiają wystarczająco dużo pieniędzy, aby spłacić swoje długi, spadną do rozdziału 13 zamiast. Ktoś może również ubiegać się o Rozdział 13, jeśli unikanie wykluczenia z domu jest najwyższym priorytetem, lub może udać się do rozdziału 7, Jeśli czas jest problemem-ponieważ jest znacznie szybszy niż Rozdział 13.

ale bankructwo to nerwowe doświadczenie, a wybór między rozdziałem 7 a rozdziałem 13 jest jak próba wybrania mniejszego z dwóch zła. W obu przypadkach prywatność wychodzi na jaw. Wszystkie Twoje informacje zostaną dosłownie ułożone na stole, aby sąd mógł je przejrzeć., Jest też fakt, że około połowy przypadków upadłości w całym kraju są oddalane, ponieważ dłużnik nie może dokonywać miesięcznych płatności.4

i choć wierzyciele nie są w stanie legalnie ogara dla pieniędzy, podczas gdy przejść przez proces upadłości, sąd przyjdzie po ciebie trudniejsze niż jakakolwiek firma karty kredytowej może, jeśli przegapisz płatności w rozdziale 13. Ale jeśli sprawa zostanie oddalona, a następnie wierzyciele mają możliwość podjęcia ich cięcia bezpośrednio z wypłaty i domu może przejść do wykluczenia.,

bankructwo może wydawać się magiczną różdżką, która może sprawić, że wszystkie Twoje problemy znikną. Ale to dalekie od magicznego doświadczenia—i ma ogromne emocjonalne żniwo. Dave Ramsey złożył wniosek o bankructwo, zanim całkowicie zmienił sposób obchodzenia się z pieniędzmi i nigdy nie radzi nikomu, aby to rozważał. W rzeczywistości mówi, że upadłość należy do tej samej kategorii, co rozwód—powinno to być tylko ostatnią deską ratunku, po wypróbowaniu każdej innej możliwej drogi najpierw.

przyjrzyjmy się więc, w jaki sposób można całkowicie uniknąć zgłoszenia upadłości.

jakie są alternatywy dla ogłoszenia upadłości?,

bez względu na to, jak głęboko jesteś zadłużony, można uniknąć bankructwa. Musisz tylko znać swoje opcje. Oto kilka kroków, które możesz podjąć, które pomogą Ci wydostać się z długu bez zgłoszenia upadłości:

najpierw zadbaj o potrzeby.

zanim cokolwiek zrobisz, chcesz się upewnić, że cztery ściany są pokryte: żywność, narzędzia, schronienie i transport. Nie będziesz miał energii, by walczyć z długami, jeśli nie masz domu do spania lub jedzenia do jedzenia. Więc upewnij się, że najpierw dbasz o siebie i swoją rodzinę. Kolekcjonerzy mogą poczekać.,

weź się w garść.

wspominaliśmy wcześniej, że w rozdziale 13 bankructwo, sąd stawia Cię na budżet i śledzi twoje wydatki. Ale prawda jest taka, że można to zrobić bez zgłoszenia upadłości. Jeśli jesteś na ostatnim kroku, stworzenie budżetu może całkowicie zmienić grę. Śledząc, gdzie idą Twoje pieniądze—zamiast zastanawiać się, gdzie się udały-znajdziesz Pieniądze, o których nawet nie wiedziałeś, że je masz. I tak, budżetowanie oznacza również zmniejszenie zbędnych wydatków na spłatę długu. Kabel i abonamenty muszą zniknąć. Koniec z jedzeniem. Koniec wakacji. Jesteś w trybie przetrwania., Ale zamiast rząd mówi ci, jak zarządzać pieniędzmi przez pięć lat w sprawie upadłości, to Ty decydujesz.

Zwiększ swoje dochody.

Twój dochód jest najpotężniejszym narzędziem budowania bogactwa (i walki z długami). Im więcej zarobisz, tym więcej możesz rzucić na swój dług. Tak więc, może trzeba odebrać drugą pracę lub pracować więcej godzin w bieżącej pracy, aby pomóc utrzymać się na powierzchni, podczas gdy można nadrobić te miesięczne płatności. Tak, to może być wyczerpujące, ale Twoje tymczasowe poświęcenie będzie tego warte na dłuższą metę.

Sprzedaj swoje rzeczy.,

pamiętasz, jak mówiliśmy, że sąd likwiduje twoje aktywa w Rozdziale 7 upadłości? A jeśli zamiast tego sprzedasz swoje rzeczy? Jeśli masz coś wartościowego, jak łodzie, fantazyjne Kosiarki lub cokolwiek z silnikiem, którego nie używasz do jazdy do pracy, sprzedaj To! Meble, przedmioty kolekcjonerskie, biżuteria, ta gitara, którą obiecałeś kiedyś nauczyć się grać—wszystko, czego nie potrzebujesz, musi zniknąć. Brzmi ekstremalnie? To jest w zasadzie, co może się zdarzyć, jeśli złożyć wniosek o upadłość-z wyjątkiem nie miałbyś kontroli nad tym, jak twoje rzeczy się sprzedaje., Wejdź na Craigslist, eBay i Facebook Marketplace i Zamień swoje rzeczy w szybką gotówkę.

weź się w garść!

Czy wiesz, że większość sądów upadłościowych wymaga, abyś przeszedł kurs wiedzy finansowej, zanim spłacisz dług? To dlatego, że dług stał się cyklem życia dla tak wielu. Ale nie musi tak być! Financial peace University (FPU) nauczy Cię, jak wyrzucać toksyczne nawyki finansowe, oszczędzać i spłacać długi jak mistrz, i budować wspaniałą przyszłość dla Ciebie i Twojej rodziny. Plus, to jest tańsze niż opłata sądu upadłościowego., Ten sprawdzony plan pomógł prawie 6 milionom ludzi zmienić swoje życie. Zacznij już dziś z darmową wersją próbną programu Ramsey+ i pożegnaj się z długami na dobre!