Wat zijn de verschillende soorten faillissementen?

je zit aan de keukentafel, kijkt naar collectieberichten en vraagt je af hoe je dingen gaat laten werken. Misschien heb je onlangs je baan verloren en de schuld stapelt zich op tot een overweldigend bedrag. En dan denk je het—dat woord waarvan je nooit dacht dat je het zou moeten overwegen: faillissement.

soms lijkt je situatie zo hopeloos dat faillissement je enige optie lijkt. We weten dat je je misschien bang voelt en in een hoek gedreven wordt, maar faillissement is niet zomaar een beslissing., Het is belangrijk om precies te weten wat faillissement is en wat de verschillende soorten faillissementen zijn, zodat u de beste beslissing kunt nemen voor uw situatie.

Wat Is faillissement?

meer dan alleen een manier om een Monopoliespel te verliezen, is faillissement in het echte leven veel ernstiger: het is wanneer je voor een rechter gaat en hem vertelt dat je je schulden niet kunt betalen. Dan, afhankelijk van de situatie, ze ofwel wissen uw schulden of maken een plan voor u om ze terug te betalen. Er zijn verschillende redenen waarom mensen een faillissement aanvragen—dingen zoals een baanverlies, een scheiding, een medische noodsituatie of een overlijden in het gezin., In feite werden in 2018 meer dan 730.000 niet-zakelijke faillissementen ingediend. 1 dat is gek!

![]()

neem de controle over uw geld met een gratis Ramsey+ proefperiode.

maar faillissement is een belangrijke gebeurtenis in het leven die meer dan alleen uw financiën beïnvloedt. Het kan je volgen wanneer je probeert te solliciteren voor een baan, een huis kopen, of het starten van een bedrijf. Ook al zien mensen het als een “nieuwe start”, faillissement behandelt alleen de symptomen, niet het probleem.,

Het is ook belangrijk om te weten dat faillissement geen studentenleningen, overheidsschulden (belastingen, boetes of boetes), herbevestigde schulden (waar u opnieuw de voorwaarden van een lopende lening), alimentatie of alimentatie afbetaalt. Dus, als dat uw enige schulden, faillissement is niet de weg voor u.

Wat zijn de soorten faillissementen?

hoewel het algemene doel van faillissement is om schulden te vereffenen, worden niet alle faillissementen gelijk gecreëerd., In feite, zijn er zes verschillende soorten faillissementen:

-

Hoofdstuk 7: Liquidatie

-

Hoofdstuk 13: Terugbetaling Plan

-

Hoofdstuk 11: de Grote Reorganisatie

-

Hoofdstuk 12: De familiale Landbouwers

-

Hoofdstuk 15: Gebruikt in de Buitenlandse Zaken

-

Hoofdstuk 9: Gemeenten

Je hebt misschien net één blik op deze lijst en verdwenen naar de tweede. Dat geeft niet. Meer dan waarschijnlijk, zou je alleen te maken hebben met de twee meest voorkomende soorten faillissementen voor individuen: hoofdstuk 7 en hoofdstuk 13., (Een hoofdstuk verwijst alleen naar de specifieke sectie van de Amerikaanse faillissementscode waar de wet is gevonden.2) maar we zullen een kijkje nemen op elk type, zodat u bekend bent met de opties.

hoofdstuk 7 faillissement

ook bekend als liquidatie of gewoon faillissement, hoofdstuk 7 is de meest voorkomende vorm van faillissement voor particulieren. Een door de rechtbank benoemde trustee houdt toezicht op de liquidatie (verkoop) van uw activa (alles wat u bezit dat waarde heeft) om uw schuldeisers af te betalen (de mensen die u geld schuldig bent). Alle resterende ongedekte schuld (zoals creditcards of medische rekeningen) wordt meestal gewist., Maar zoals we eerder vermeldden, omvat dit niet de soorten schulden die niet worden vergeven door faillissement, zoals studieleningen en belastingen.

nu, afhankelijk van de staat waarin u woont, zijn er een aantal dingen die de rechtbank u niet zal dwingen om te verkopen. Bijvoorbeeld, de meeste mensen zijn in staat om vast te houden aan basisbehoeften zoals hun huis, auto en pensioen rekeningen tijdens hoofdstuk 7 faillissement, maar niets is gegarandeerd. Hoofdstuk 7 kan ook een afscherming niet stoppen—het kan het alleen maar uitstellen., De enige manier om de spullen die je nog steeds geld verschuldigd op te houden is om de schuld opnieuw te bevestigen, wat betekent dat je opnieuw aan de lening overeenkomst en blijven betalingen. Maar de meeste faillissementen van hoofdstuk 7 zijn zaken zonder activa, wat betekent dat er geen onroerend goed is met genoeg waarde om te verkopen.

U kunt alleen een faillissement aanvragen als de rechtbank besluit dat u niet genoeg geld verdient om uw schuld terug te betalen., Deze beslissing is gebaseerd op de middelentoets, die uw inkomen vergelijkt met het gemiddelde van de staat en kijkt naar uw financiën om te zien of u het besteedbare inkomen (aka de middelen) om terug te betalen een fatsoenlijk bedrag van wat je verschuldigd bent aan crediteuren. Als uw inkomen te laag is om dit te doen, dan kunt u in aanmerking komen voor hoofdstuk 7.

houd er rekening mee dat als u een faillissement aanvraagt, u een vergadering van schuldeisers moet bijwonen waar mensen aan wie u geld schuldig bent u allerlei vragen kunnen stellen over uw schuld en uw financiën. Ja, dat is zo leuk als het klinkt., Een hoofdstuk 7 faillissement blijft ook op uw credit rapport voor 10 jaar, en je zult niet in staat zijn om opnieuw in te dienen voor het tot na acht jaar.

hoofdstuk 13 faillissement

terwijl hoofdstuk 7 faillissement vaak uw schuld vergeeft, reorganiseert hoofdstuk 13 faillissement deze in principe. De rechtbank keurt een maandelijks betalingsplan goed, zodat u een deel van uw ongedekte schuld en al uw gedekte schuld over een periode van drie tot vijf jaar kunt terugbetalen. De maandelijkse betaling bedragen zijn afhankelijk van uw inkomen en het bedrag van de schuld die u hebt., Maar de rechtbank krijgt ook om u op een strikt budget en controleer al uw uitgaven (Auw!).

In tegenstelling tot Hoofdstuk 7, staat dit soort faillissement je toe om je activa te behouden en schulden in te halen die niet failliet kunnen gaan. Hoofdstuk 13 kan ook een afscherming stoppen door u de tijd te geven om uw hypotheek up-to-date te brengen.

Iedereen kan een faillissement aanvragen voor hoofdstuk 13 zolang hun ongedekte schuld minder is dan $419.275, en hun gedekte schuld minder is dan $1.257.850.3 Plus, u moet op de hoogte zijn van eventuele belastingaangiften., Je moet ook weten dat een hoofdstuk 13 faillissement blijft op uw credit rapport voor zeven jaar, en je kunt niet opnieuw indienen voor het tot na twee jaar.

hoofdstuk 11 faillissement

Voor het grootste deel wordt hoofdstuk 11 faillissement gebruikt om een bedrijf of onderneming te reorganiseren. Bedrijven komen met een plan voor hoe ze zullen blijven werken het bedrijf terwijl het afbetalen van hun schuld, en zowel de rechtbank en de schuldeisers moeten dit plan goed te keuren., Sommige individuen, zoals vastgoedbeleggers, die te veel schulden hebben om in aanmerking te komen voor hoofdstuk 13, maar die ook veel waardevolle eigendommen en activa hebben, kunnen er ook voor kiezen om onder hoofdstuk 11 in te dienen. Maar tenzij je een professionele atleet of een beroemdheid bent, ga je waarschijnlijk niet knoeien met deze.

hoofdstuk 12 faillissement

Dit is een terugbetalingsplan dat familieboeren en vissers in staat stelt om te voorkomen dat ze al hun spullen moeten verkopen of beslag moeten leggen op hun eigendom. Hoewel het vergelijkbaar is met hoofdstuk 13 faillissement, hoofdstuk 12 is een beetje flexibeler en heeft hogere schuld limieten.,

hoofdstuk 15 faillissement

hoofdstuk 15 behandelt internationale faillissementsproblemen en geeft buitenlandse debiteuren toegang tot Amerikaanse faillissementsrechtbanken.

hoofdstuk 9 faillissement

hoofdstuk 9 faillissement is een ander terugbetalingsplan dat steden, schooldistricten, enz.toestaat. om te reorganiseren en terug te betalen wat ze verschuldigd zijn.

voor meer specifieke informatie over faillissementswetten in uw omgeving, Bezoek de website van de rechtbanken van de Verenigde Staten.

welk type faillissement Is geschikt voor mijn situatie?,

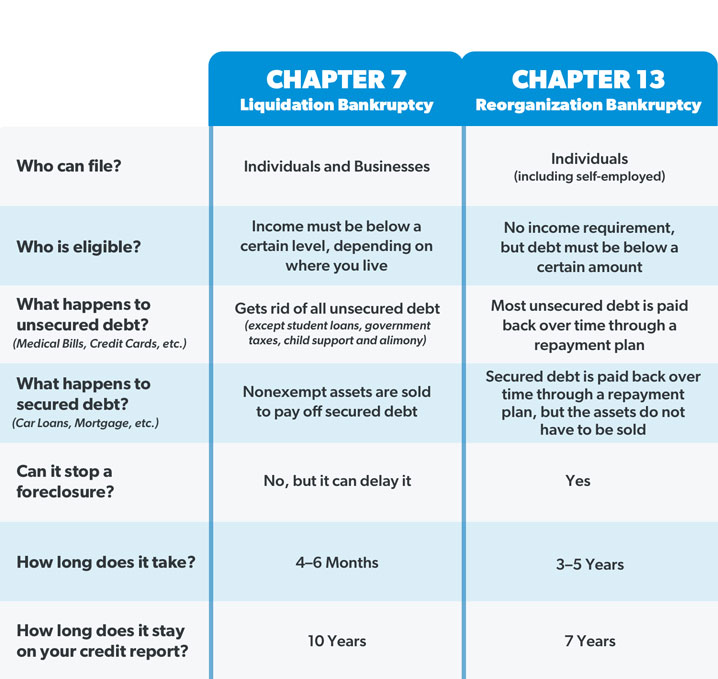

omdat de andere soorten faillissementen specifiek gericht zijn op bepaalde personen of bedrijven, komen de meeste mensen alleen in aanmerking voor hoofdstuk 7 of hoofdstuk 13. Hier is een side-by-side Vergelijking om te laten zien hoe ze verschillen:

het grootste verschil tussen Hoofdstuk 7 en hoofdstuk 13 faillissement komt neer op het vermogen en het inkomensniveau van de persoon. Bijvoorbeeld, als iemand had een recente baan verlies of een wankel inkomen, ze zou kunnen vallen in een hoofdstuk 7 faillissement., Maar als de middelentoets zegt dat ze genoeg geld verdienen om hun schulden terug te betalen, zouden ze in plaats daarvan in een hoofdstuk 13 vallen. Iemand kan ook een aanvraag indienen voor hoofdstuk 13 als het vermijden van huisafscherming een topprioriteit is, of ze kunnen gaan voor hoofdstuk 7 als timing een probleem is—omdat het aanzienlijk sneller is dan hoofdstuk 13.

maar faillissement is een zenuwslopende ervaring, en kiezen tussen Hoofdstuk 7 en hoofdstuk 13 is als het proberen om de minste van twee kwaden te kiezen. In beide gevallen gaat privacy uit het raam. Al uw informatie wordt letterlijk op een tafel gelegd voor de rechtbank om door te kijken., Dan is er het feit dat ongeveer de helft van hoofdstuk 13 faillissementszaken landelijk worden ontslagen omdat de debiteur de maandelijkse betalingen niet kan doen.4

en hoewel crediteuren wettelijk niet in staat zijn om u op te jagen voor geld terwijl u door het faillissementsproces gaat, zal de rechtbank harder achter u aan komen dan elke creditcardmaatschappij kan als u een betaling in hoofdstuk 13 mist. Maar als uw zaak wordt afgewezen, dan hebben schuldeisers de mogelijkheid om hun deel rechtstreeks van uw salaris te nemen en uw huis zou kunnen gaan in beslag nemen.,

faillissement lijkt misschien een toverstaf die al uw problemen kan laten verdwijnen. Maar het is verre van een magische ervaring—en het vraagt een enorme emotionele tol. Dave Ramsey vroeg faillissement aan voordat hij de manier waarop hij met geld omging volledig veranderde, en hij adviseert nooit iemand om het te overwegen. In feite, hij zegt faillissement valt in dezelfde categorie als echtscheiding—het moet alleen uw laatste redmiddel zijn, nadat u hebt geprobeerd elke andere mogelijke route eerst.

dus, laten we eens kijken naar een aantal manieren waarop u kunt voorkomen dat het indienen van een faillissement helemaal.

Wat zijn enkele alternatieven voor het aanvragen van een faillissement?,

Het maakt niet uit hoe diep u in de schulden zit, het is mogelijk om faillissement te voorkomen. Je moet alleen je opties kennen. Hier zijn een paar stappen die u kunt nemen om u uit de schulden te helpen zonder faillissement aan te vragen:

zorg eerst voor de benodigdheden.

voordat u iets doet, moet u ervoor zorgen dat de vier muren bedekt zijn: voedsel, nutsbedrijven, onderdak en transport. Je zult niet de energie hebben om je een weg uit de schulden te vechten als je geen huis hebt om in te slapen of eten om te eten. Dus zorg eerst voor jezelf en je gezin. De verzamelaars kunnen wachten.,

op een budget.

we vermeldden dat in hoofdstuk 13 faillissement, de rechtbank zet je op een budget en houdt uw uitgaven bij. Maar de waarheid is dat je die dingen kunt doen zonder faillissement aan te vragen. Als je op je laatste been, het maken van een budget kan een totale game changer. Door te volgen waar je geld naartoe gaat-in plaats van je af te vragen waar het naartoe ging—zul je geld vinden waarvan je niet eens wist dat je het had. En ja, budgettering betekent ook het snijden van alle onnodige uitgaven om schulden af te betalen. De kabel en de abonnementen moeten weg. Niet meer uit eten gaan. Geen vakanties meer. Je bent in overlevingsmodus., Maar in plaats van dat de overheid je vertelt hoe je je geld vijf jaar moet beheren in een faillissementszaak, mag jij de baas zijn.

Verhoog uw inkomen.

uw inkomen is uw meest krachtige tool voor het opbouwen van rijkdom (en het bestrijden van schulden). Hoe meer geld je verdient, hoe meer je op je schuld kunt gooien. Zo, u kan nodig zijn om op te halen een tweede baan of werken meer uren op uw huidige baan om te helpen houden u drijvende terwijl u inhalen op die maandelijkse betalingen. Ja, het kan vermoeiend zijn, maar je tijdelijke offer zal het waard zijn op de lange termijn.

verkoop je spullen.,

Weet je nog hoe we zeiden dat de rechtbank je activa liquideert in hoofdstuk 7 faillissement? Wat als je in plaats daarvan je spullen verkocht? Als je iets van waarde hebt, zoals boten, mooie grasmaaiers, of iets met een motor die je niet gebruikt om naar het werk te rijden, verkoop het! Meubels, verzamelobjecten, sieraden, die gitaar die je beloofde ooit te leren spelen-alles wat je niet nodig hebt, moet weg. Klinkt dat extreem? Dit is eigenlijk wat er zou kunnen gebeuren als je een faillissement aanvraagt-behalve dat je geen controle zou hebben over hoe je dingen worden verkocht., Dus druk op Craigslist, eBay en Facebook Marketplace en zet je spullen in snel geld.

Maak een plan!

Wist u dat de meeste faillissementsrechtbanken vereisen dat u een cursus financiële geletterdheid volgt voordat uw schuld kan worden kwijtgescholden? Dat komt omdat schuld een levenscyclus is geworden voor zo velen. Maar zo hoeft het niet te zijn! Financial Peace University (FPU) zal je leren hoe je giftige geld gewoonten schoppen, sparen en af te betalen schuld als een kampioen, en het bouwen van een grote toekomst voor u en uw gezin. Plus, het is goedkoper dan de faillissementsrechtbank., Dit bewezen plan heeft bijna 6 miljoen mensen geholpen hun leven te veranderen. Begin vandaag nog met een gratis proefperiode van Ramsey+ en zeg voorgoed vaarwel tegen schulden!