Annuities 101 (Norsk)

Hva er en livrente?

En annuitet er en langsiktig forsikring produkt som gir garantert inntekt.

De er en vanlig kilde til pensjonisttilværelse inntekt fordi de gir en jevn strøm av betalinger med jevne mellomrom, og fordi deres inntekter vokse skattefritt før du kan ta ut penger. Alle annuities tilbyr også en død fordel at det beskytter den opprinnelige investeringen for den begunstigede.,1

Med folk lever lenger og dermed opplever flere market sykluser gjennom deres levetid, annuities kan for å hjelpe fylle gapet mellom andre kilder som garantert og stabil pensjonisttilværelse inntekt — for eksempel pensjon eller trygd — til å dekke vesentlige kostnader hvis det er nødvendig.

Hvordan gjøre annuities arbeid?

Med en livrente, må du betale livrente selskapet premie for en periode, og så livrente selskapet begynner å betale deg.

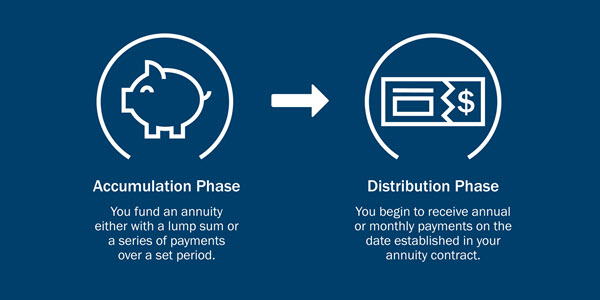

generelt, det er to etapper i livet til en livrente:

- I akkumulering fase, du betaler premie til livrente., Du kan gjøre dette enten med et engangsbeløp eller over en bestemt periode, avhengig av livrente.

- Under distribusjon fase, vil du motta månedlige, kvartalsvise eller årlige utbetalinger i henhold til vilkårene i livrente kontrakt.

Hva er de forskjellige typene av annuities?

Det er to kategorier av annuities — utsatt og øyeblikkelig — og flere typer annuities innenfor hver kategori. Den vanligste utsatt annuities er fast annuities og variable annuities. Hver av dem tilbyr en rekke alternativer for å møte dine behov.,

Utsatt annuities

- Tillatte annuities: Tilbyr en fast avkastning garantert å aldri falle under en minimal pris. De tilbyr også muligheten til å annuitize — eller konvertere din konto til en rekke garantert inntekt betaling — for en spesifikk periode eller så lenge du bor under avgang.

- Variabel annuities: Tilbyr vekstpotensial fra den underliggende fond du velger. I tillegg gir de deg en garantert død fordel for medlemmene. De tilbyr også muligheten til å annuitize.,

- Strukturert annuities gir muligheter for vekst og et nivå av beskyttelse som kan bidra til å eliminere noe av den risikoen som følger med å investere.

- Tillatte indeks annuities kreditt rente basert på resultatene av indekser ved hjelp av en lue eller spredt.

Umiddelbar annuities

- Umiddelbar annuities garantere en inntekt strømmen i retur for en lump-sum betaling. Du kan velge fra et utvalg av inntekt alternativer, inkludert noen som vil gi inntekter for din ektefelle eller partner hvis du dø for tidlig.,

Alle garantier er basert på fortsatt krav-å betale evne til utstederforetaket og gjelder ikke for ytelsen av variabel subaccounts, som vil variere med markedssituasjonen.

Andre livrente faktorer å vurdere

En Ameriprise financial advisor kan hjelpe deg med å evaluere de forskjellige typer av annuities og ta din økonomiske situasjon er under vurdering for å bestemme hvilken type livrente som er riktig for deg., Din rådgiver vil stille spørsmål om:

- Timing av din første utbetaling

- Din risikotoleranse

- Utbetaling perioden

Tidspunktet for første utbetaling: Umiddelbar vs utsatt annuities

Når du ønsker fordelingen fase for å begynne? Ønsker du betalinger til å starte umiddelbart eller bli utsatt for fremtiden?

- Umiddelbar: Med en umiddelbar livrente, må du betale avdrag (vanligvis i en lump sum) og begynne å motta utbetalinger med en gang. Dette er et populært alternativ for de som er i ferd med å pensjonere seg.,

- Utsatt: Med en utsatt livrente, du gjør bidrag i forkant, og motta den første betalingen på den dato som er angitt i kontrakten. Fordi pengene har mer tid til å renter tax-free, din utbetalingen kan være høyere enn de av en umiddelbar livrente.

risikotoleranse: Fast versus variabel annuities

Forskjellige annuities bære ulike mengder av risiko. Gjør du føler deg mer komfortabel med en fast rente på dine viktigste investeringer eller er du villig til å akseptere større risiko for en variabel — muligens høyere eller lavere avkastning?,

Hva er din risikotoleranse? Ta vår risiko toleranse quiz

- En fast livrente tilbyr en bestemt avkastning, for eksempel et Sertifikat av Innskudd (CD). Du har ikke investert rektor i markedene, slik at din retur vil ikke svinge med markedene.

- En variable livrente gir potensiale for større inntekt enn en fast livrente fordi det er investert i markedene. Men, med potensial for høyere avkastning kommer større risiko.,

Livrente utbetaling valg

ønsker du en livrente som garanterer betaling for resten av livet, en som betaler ut for en forhåndsbestemt mengde tid, for eksempel 5 eller 30 år, eller en kombinasjon?

- Med et liv utbetaling, du vil fortsette å motta betalinger til du passerer unna. Betalinger vil ikke fortsette for din mottaker.

- Med en periode viss utbetaling, vil du motta betaling for den tid kontrakten angir. Hvis du går bort før utløpet av perioden, din mottaker vil motta utbetalinger til slutten av perioden.,

- Et joint-liv utbetaling gir et livsvarig utbetaling for investor og en annen person, vanligvis en ektefelle.

- Et liv med perioden visse utbetaling gir betaling for resten av livet, men hvis du går bort i løpet av en bestemt periode, din mottaker vil motta betalinger for resten av perioden.

Er annuities skattepliktig?

- Annuities er skatt-utsatt, noe som betyr at du ikke trenger å betale skatt som penger vokser.,

- De er beregnet for avgang investere, så uttak fra en livrente før alder 59½ kan være gjenstand for en 10% IRS skatt straff.

- Etter alder 59½, vil du vanligvis må betale skatt på penger du trekke deg tilbake.

finn ut mer om annuities og avgifter.

Livrente versus IRA

Fordi annuities er skatt-utsatt og som vanligvis brukes til pensjonisttilværelse inntekt, er det viktig å vurdere forskjellene mellom en livrente og lignende skatt-utsatt metoder for å spare til pensjonisttilværelsen, for eksempel en 401(k) eller en IRA.,

Betraktninger:

- Annuities ikke har årlige bidrag grenser som 401(k) IRA planer.

- Annuities har en tendens til å ha høyere avgifter enn 401(k)s og IRAs.

- Annuities kan gi stabil, garantert inntekt uavhengig av hvordan finansmarkedene.

Er annuities bare for pensjonister?

Annuities kan være en del av dine finansielle bilde i deres arbeid årene, så vel som i løpet av pensjonisttilværelsen.

Fordi utsatt annuities tilbyr skatt-deferral1, har du mer tid til å vokse pengene dine uten å betale skatt på lønn., I dette tilfellet, hvis du velger en variable livrente, kan du ha muligheten til å investere i aksjemarkedet for vekst og for å beskytte din viktigste for medlemmene.

ytterligere To grunner til at du kanskje kjøpe en annuitet før avgang: 1) å rulle over en arbeidsplass avgang konto når du bytter jobb, og 2) å fortsette å lagre etter at du har nådd 401(k) eller IRA årlige bidrag grenser.

Er en livrente som er riktig for deg?

Når er det rett tid for å slutte å jobbe og gå av med pensjon? Vil dine penger vare så lenge du trenger det til? Hvordan kan du beskytte din pensjonisttilværelse inntekt fra tap?,

Dette er viktige spørsmål å diskutere med en Ameriprise rådgiver, som vil gi deg personlige råd for å hjelpe deg å nå dine finansielle mål.