livräntor 101

Vad är en livränta?

en livränta är en långsiktig försäkringsprodukt som ger garanterad inkomst.

de är en vanlig källa till pensionsinkomster eftersom de ger en stadig ström av betalningar med jämna mellanrum och eftersom deras resultat växer skattefritt tills du tar ut pengar. Alla livräntor erbjuder också en dödsförmån som skyddar din ursprungliga investering för dina mottagare.,1

med människor som lever längre och därmed upplever fler marknadscykler under hela sin livstid kan livräntor bidra till att fylla klyftan mellan andra källor till garanterade och stabila pensionsinkomster — som pensioner eller Social trygghet — för att täcka väsentliga kostnader om det behövs.

hur fungerar annuiteter?

med en livränta betalar du livränta företagspremierna under en tidsperiod, och sedan börjar livränta företaget betala dig.

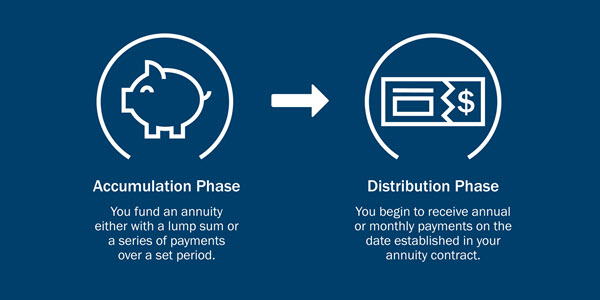

i allmänhet finns det två steg i livet för en livränta:

- i ackumuleringsfasen betalar du premier till livräntan., Du kan göra detta antingen med en klumpsumma eller över en viss tidsperiod, beroende på vilken typ av livränta.

- under distributionsfasen får du månatliga, kvartalsvisa eller årliga betalningar enligt villkoren i annuitetsavtalet.

vilka är de olika typerna av livränta?

det finns två kategorier av livräntor — uppskjuten och omedelbar — och flera typer av livräntor inom varje kategori. De vanligaste uppskjutna livräntorna är fasta livräntor och rörliga livräntor. Varje erbjuder en rad alternativ för att möta dina behov.,

uppskjutna livräntor

- fasta livräntor: erbjuda en fast avkastning garanterad att aldrig falla under en minimiränta. De erbjuder också möjlighet att annuitize — eller konvertera ditt konto till en serie garanterade inkomstbetalningar — för antingen en viss tidsperiod eller så länge du bor under pensioneringen.

- Variabla livräntor: erbjuda tillväxtpotential från de underliggande medel du väljer. Dessutom ger de en garanterad dödsförmån för dina förmånstagare. De erbjuder också möjlighet att annuitize.,

- strukturerade livräntor ger möjligheter till tillväxt och en skyddsnivå som kan bidra till att eliminera en del av risken som följer med investeringar.

- fast index livräntor kreditränta baserat på resultatet av index med hjälp av ett tak eller spridning.

omedelbara livräntor

- omedelbara livräntor garanterar en inkomstström i utbyte mot en klumpsumma betalning. Du kan välja mellan en mängd olika inkomst alternativ, inklusive några som ger inkomst för din make eller mottagare om du dör i förtid.,

alla garantier baseras på det utfärdande företagets fortsatta betalningsförmåga och gäller inte för de rörliga delkontorens prestanda, vilket kommer att variera med marknadsvillkoren.

andra annuitetsfaktorer att överväga

en Ameriprise finansiell rådgivare kan hjälpa dig att utvärdera olika typer av livräntor och ta din ekonomiska situation under övervägande för att bestämma vilken typ av livränta som är rätt för dig., Din rådgivare kommer att ställa frågor om:

- tidpunkten för din första utbetalning

- din risktolerans

- utbetalningsperiod

tidpunkten för första utbetalningen: omedelbar vs uppskjutna livräntor

När vill du att distributionsfasen ska börja? Vill du att betalningar ska börja omedelbart eller skjutas upp till framtiden?

- Omedelbar: med en omedelbar livränta betalar du huvudmannen (vanligtvis i en klumpsumma) och börjar ta emot utbetalningar direkt. Detta är ett populärt alternativ för dem som ska gå i pension.,

- uppskjuten: med en uppskjuten annuitet, du gör bidrag i förväg och får den första betalningen på det datum som anges i ditt kontrakt. Eftersom dina pengar har mer tid att samla ränta skattefri, kan dina utbetalningsbelopp vara högre än de av en omedelbar livränta.

risktolerans: fast mot variabel livränta

olika livräntor bär olika riskbelopp. Känner du dig mer bekväm med en fast ränta på din huvudsakliga investering eller är du villig att acceptera mer risk för en variabel — eventuellt högre eller lägre — avkastning?,

vad är din risktolerans? Ta vår risktolerans frågesport

- en fast livränta erbjuder en viss avkastning, som ett certifikat för insättning (CD). Du har inte investerat din rektor på marknaderna, så din avkastning kommer inte att fluktuera med marknaderna.

- en variabel livränta ger potentialen för större inkomst än en fast livränta eftersom den är investerad på marknaderna. Men med potential för större avkastning kommer större risk.,

livränta utbetalningsalternativ

vill du ha en livränta som garanterar betalningar för resten av ditt liv, en som betalar ut för en förutbestämd tid, till exempel 5 eller 30 år, eller någon kombination?

- med en livsutbetalning fortsätter du att ta emot betalningar tills du går bort. Betalningar kommer inte att fortsätta för din stödmottagare.

- med en viss period kommer du att få betalningar under den tidsperiod som ditt kontrakt anger. Om du går bort före periodens slut kommer din stödmottagare att få betalningarna fram till slutet av perioden.,

- en gemensam utbetalning ger en livstid utbetalning för investeraren och en annan person, vanligtvis en make.

- ett liv med period vissa utbetalningar ger betalningar för resten av ditt liv, men om du går bort under en viss period, din mottagare kommer att få betalningar för resten av den perioden.

är annuiteter skattepliktiga?

- livräntor är skatteuppskjutna, vilket innebär att du inte behöver betala inkomstskatt när pengarna växer.,

- de är avsedda för pensionering investeringar, så uttag gjorda av en livränta före ålder 59½ kan bli föremål för en 10% IRS skatteavgift.

- efter 59 års ålder måste du i allmänhet betala skatt på de pengar du tar ut.

Läs mer om livräntor och skatter.

livränta vs IRA

eftersom livräntor är skatteuppskjutna och vanligtvis används för pensionsinkomster är det viktigt att överväga skillnaderna mellan en livränta och andra liknande skatteuppskjutna metoder för att spara för pensionering, till exempel en 401(k) eller en IRA.,

överväganden:

- livräntor har inte årliga bidragsgränser som 401(k) IRA-planer.

- livräntor tenderar att ha högre avgifter än 401(k)s och IRAs.

- livräntor kan ge stabil, garanterad inkomst oavsett hur finansmarknaderna presterar.

är livräntor endast för pensionärer?

livränta kan vara en del av din ekonomiska bild under dina arbetsår samt under pensioneringen.

eftersom uppskjutna livräntor erbjuder skatteuppskov1, har du mer tid att växa dina pengar utan att betala inkomstskatt på resultat., I det scenariot, om du väljer en variabel livränta, kan du ha möjlighet att investera i aktiemarknaden för tillväxt och för att skydda din huvudman för stödmottagare.

två ytterligare skäl du kan köpa en livränta före pensionering: 1) att rulla över en arbetsplats pensionskonto när du byter jobb; och 2) att fortsätta spara när du når 401(k) eller IRA årliga bidragsgränser.

är en livränta rätt för dig?

När är rätt tid att sluta arbeta och gå i pension? Kommer dina pengar att vara så länge du behöver det? Hur kan du skydda din pensionsinkomst från förluster?,

det här är viktiga frågor att diskutera med en Ameriprise advisor, som kommer att ge dig personlig rådgivning för att hjälpa dig att uppnå dina ekonomiska mål.